Los títulos son a 7 años de plazo y pagan una tasa de interés de 6,85% anual.

Los fondos serán destinados a créditos y fortalecimiento del margen de solvencia.

Rating: A+py con tendencia Estable | Calificadora Solventa & Riskmétrica.

Agente organizador: Zeta Banco.

Agente colocador: casas de bolsa debidamente habilitadas.

En la foto: Luis María Zubizarreta, presidente de Zeta Banco.

Asunción (Paraguay).- Zeta Banco inició sus operaciones en el año 1989 como Financiera Finexpar con el objetivo inicial de brindar asistencia financiera a segmentos de negocios unipersonales, micro y pequeñas empresas que operan en los sectores agropecuario, comercial, industrial y de servicios.

En el año 2015, Finexpar realizó el cambio a sociedad anónima de capital abierto, y a través de la apertura de su capital accionario se incorporaron nuevos socios y directivos con amplia trayectoria en el mercado financiero, quienes han contribuido a la expansión de sus operaciones mediante objetivos estratégicos dirigidos hacia el crecimiento y la diversificación de la cartera crediticia.

En 2023, en línea con la evolución de sus operaciones y objetivos estratégicos, la financiera comunicó su conversión a banco, con el cambio previsto de denominación a Zeta Banco, que se concretó el 1 de abril de 2024.

Zeta Banco ostenta un crecimiento y consolidación de su negocio, fortalecido por su reciente conversión a banco y la diversificación de sus operaciones, con una elevada posición de liquidez y una adecuada calidad de los activos crediticios, registrando un importante aumento del margen operativo y la utilidad neta del ejercicio.

Los bonos están disponibles en el mercado secundario para aquellos inversores que buscan nuevas oportunidades de compra o venta.

RESUMEN EJECUTIVO

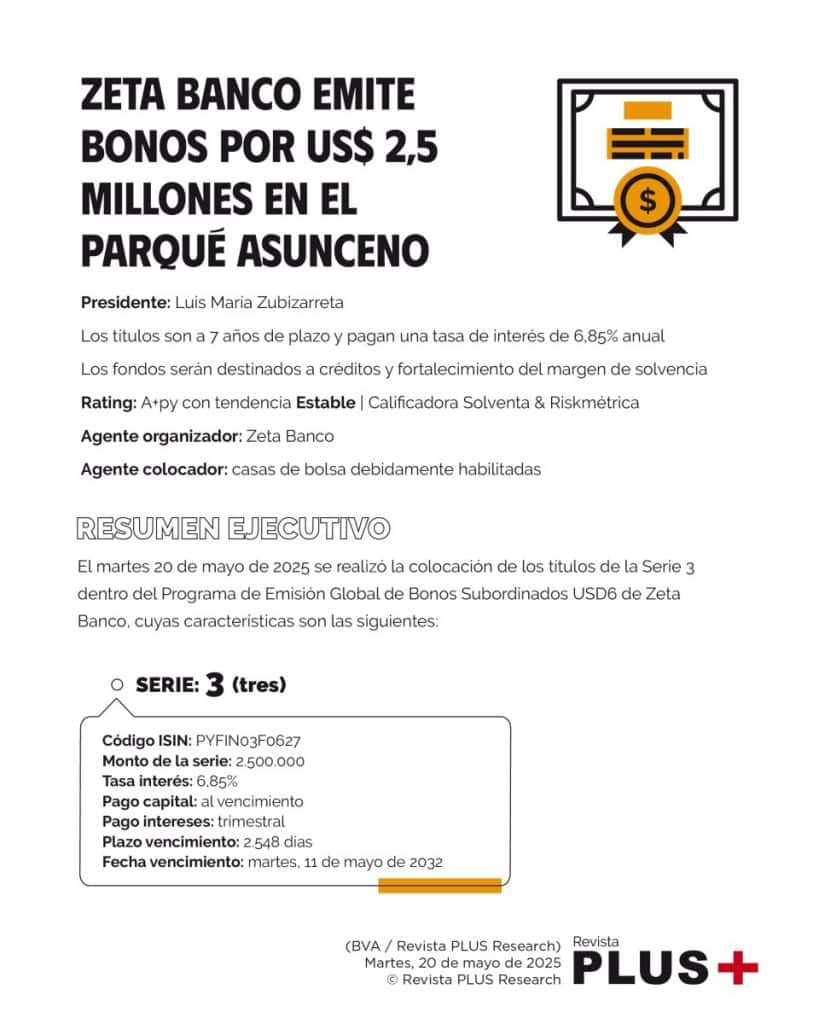

El martes 20 de mayo de 2025 se realizó la colocación de los títulos de la Serie 3 dentro del Programa de Emisión Global de Bonos Subordinados USD6 de Zeta Banco, cuyas características son las siguientes:

SERIE 3 (TRES)

Código ISIN: PYFIN03F0627

Monto de la serie: 2.500.000

Tasa interés: 6,85%

Pago capital: al vencimiento

Pago intereses: trimestral

Plazo vencimiento: 2.548 días

Fecha vencimiento: martes, 11 de mayo de 2032

(BVA / Revista PLUS Research)

Martes, 20 de mayo de 2025

© Revista PLUS Research