Los títulos son a 8 años de plazo y pagan una tasa de interés de 13,50% anual.

Los fondos obtenidos serán destinados para reestructuración de deuda y capital operativo.

Rating: BBBpy con tendencia Estable | Calificadora Solventa & Riskmétrica.

Agente organizador/colocador: CADIEM Casa de Bolsa.

En la foto: Hamza Damani, presidente de Electroban.

Asunción (Paraguay).- Electroban SAECA es una empresa que se dedica a la comercialización de electrodomésticos que incluyen equipos para el hogar, de ocio, jardinería, equipos de gastronomía y lavandería de uso comercial, además de muebles, motocicletas y artículos tecnológicos.

Entre las principales marcas con la que trabaja se encuentran Samsung, LG, Superspuma, Midas, Xiaomi, Honor, Tokio, Arno, y la marca propia HD Play, entre otras.

Cuenta con 17 años de trayectoria en el mercado y con su propia casa matriz, recientemente reubicada en la ciudad de Fernando de la Mora, además de otras 28 sucursales distribuidas en el interior del país.

El segmento objetivo de la firma incluye principalmente a los asalariados y trabajadores independientes, caracterizados por ingresos medios a bajos, aunque sus planes de crecimiento contemplan el fortalecimiento del canal de ventas corporativas a través de la incorporación de un equipo especializado en la atención de este segmento, y principalmente con la reincursión en las importaciones directas con marca propia a partir de junio de 2023.

Los bonos están disponibles en el mercado secundario para aquellos inversores que buscan nuevas oportunidades de compra o venta.

RATING | ELECTROBAN

Solvencia: BBBpy

Tendencia: Estable

Calificadora: Solventa & Riskmétrica

Fecha: Junio 2024

RESUMEN EJECUTIVO

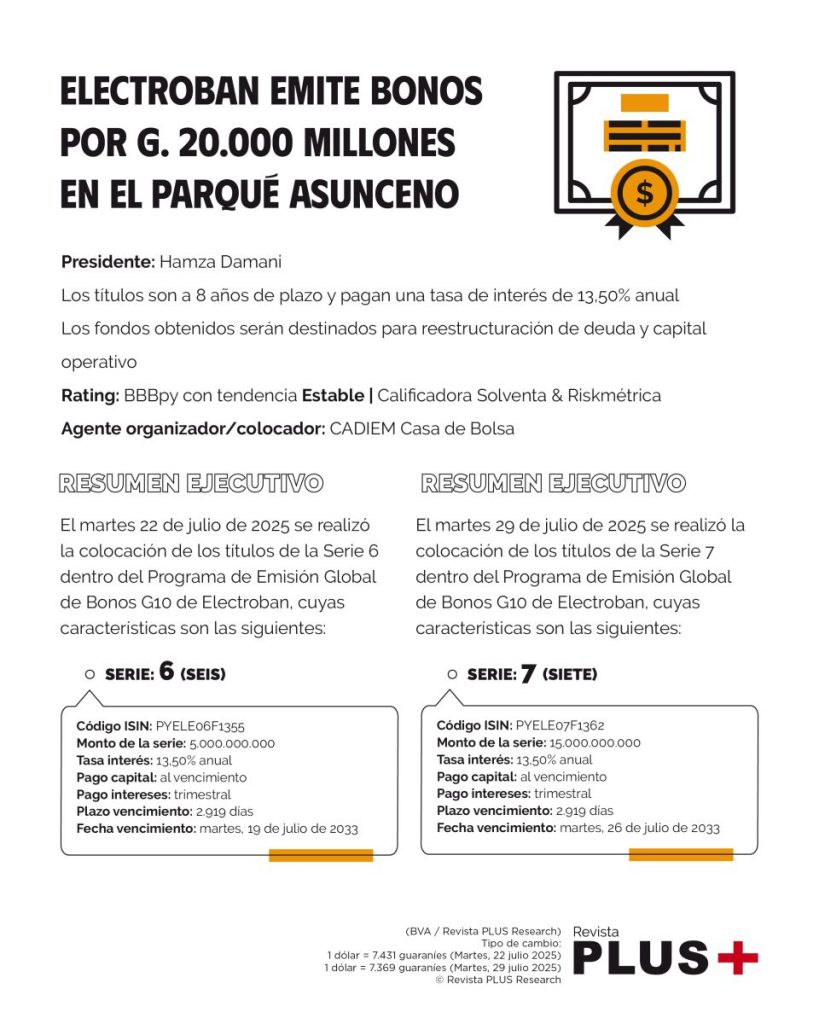

El martes 22 de julio de 2025 se realizó la colocación de los títulos de la Serie 6 dentro del Programa de Emisión Global de Bonos G10 de Electroban, cuyas características son las siguientes:

SERIE 6 (SEIS)

Código ISIN: PYELE06F1355

Monto de la serie: 5.000.000.000

Tasa interés: 13,50% anual

Pago capital: al vencimiento

Pago intereses: trimestral

Plazo vencimiento: 2.919 días

Fecha vencimiento: martes, 19 de julio de 2033

RESUMEN EJECUTIVO

El martes 29 de julio de 2025 se realizó la colocación de los títulos de la Serie 7 dentro del Programa de Emisión Global de Bonos G10 de Electroban, cuyas características son las siguientes:

SERIE 7 (SIETE)

Código ISIN: PYELE07F1362

Monto de la serie: 15.000.000.000

Tasa interés: 13,50% anual

Pago capital: al vencimiento

Pago intereses: trimestral

Plazo vencimiento: 2.919 días

Fecha vencimiento: martes, 26 de julio de 2033

(BVA / Revista PLUS Research)

Tipo de cambio:

1 dólar = 7.431 guaraníes (Martes, 22 julio 2025)

1 dólar = 7.369 guaraníes (Martes, 29 julio 2025)

© Revista PLUS Research