Tras trece años, la firma paraguaya retoma su participación bursátil con una colocación exitosa acompañada por CADIEM Casa de Bolsa, reafirmando la confianza en el mercado financiero local.

En la foto: Larissa Hug de Belmont, Ricardo Janzen, Konrad Rempel y Gustavo Agüero.

Después de más de una década, Inverfin SAECA regresó a la bolsa de Asunción con una emisión de bonos por G. 50.000 millones, distribuida en dos series de G. 25.000 millones cada una, a un plazo de tres años y con una tasa anual del 11,00%. La operación, realizada el pasado 11 de noviembre, marca un nuevo capítulo en la estrategia financiera de la compañía.

La colocación forma parte del Programa de Emisión Global G2, registrado ante la Superintendencia de Valores y la Bolsa de Valores de Asunción (BVA) por un monto total de G. 300.000 millones. Todo el proceso fue estructurado y acompañado por CADIEM Casa de Bolsa, en un contexto de creciente dinamismo y confianza dentro del mercado bursátil local.

Los fondos obtenidos serán destinados entre el 30% y 70% para capital operativo; y entre el 70% y 30% para reestructuración de deuda,, lo que permitirá a la compañía optimizar su estructura financiera y ampliar su capacidad de inversión.

“Inverfin es un ejemplo del rol positivo que puede desempeñar el mercado de capitales como fuente de financiamiento para el crecimiento empresarial”, señaló Natalia Trinidad, directora de negocios de CADIEM Casa de Bolsa. “Empresas con trayectoria y gran impacto económico, como Inverfin, contribuyen a fortalecer la confianza en la bolsa y a inspirar a otras firmas a seguir ese camino”, agregó.

Inverfin, fundada en 1996, produce motocicletas de su propia marca en su planta de Luque, además de comercializar electrodomésticos, equipos de climatización y artículos deportivos. Emplea de forma directa a más de 2.000 personas, generando un importante impacto económico y social en el país.

Por su parte, CADIEM Casa de Bolsa cuenta con 22 años de experiencia en el asesoramiento financiero y la estructuración de productos de inversión, y se posiciona como una de las principales impulsoras del desarrollo del mercado bursátil en Paraguay.

Con esta emisión, Inverfin reafirma su confianza en el mercado local y consolida su compromiso con el crecimiento sostenido y la diversificación de sus fuentes de financiamiento.

Los bonos están disponibles en el mercado secundario para aquellos inversores que buscan nuevas oportunidades de compra o venta.

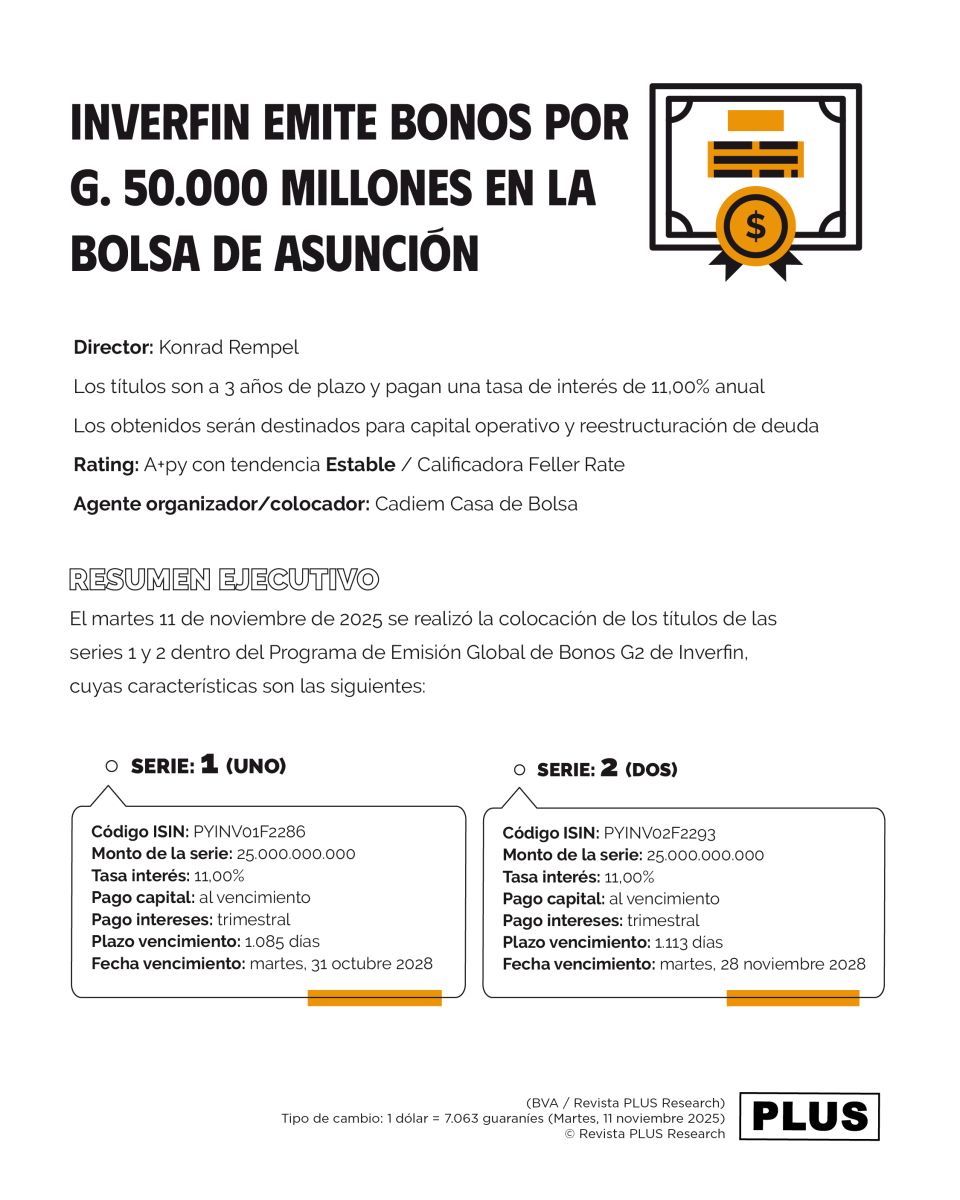

INVERFIN EMITE BONOS POR G. 50.000 MILLONES EN LA BOLSA DE ASUNCIÓN

Director: Konrad Rempel

Los títulos son a 3 años de plazo y pagan una tasa de interés de 11,00% anual

Los obtenidos serán destinados para capital operativo y reestructuración de deuda

Rating: A+py con tendencia Estable / Calificadora Feller Rate

Agente organizador/colocador: Cadiem Casa de Bolsa

RESUMEN EJECUTIVO

El martes 11 de noviembre de 2025 se realizó la colocación de los títulos de las series 1 y 2 dentro del Programa de Emisión Global de Bonos G2 de Inverfin, cuyas características son las siguientes:

SERIE 1 (UNO)

Código ISIN: PYINV01F2286

Monto de la serie: 25.000.000.000

Tasa interés: 11,00%

Pago capital: al vencimiento

Pago intereses: trimestral

Plazo vencimiento: 1.085 días

Fecha vencimiento: martes, 31 octubre 2028

SERIE 2 (DOS)

Código ISIN: PYINV02F2293

Monto de la serie: 25.000.000.000

Tasa interés: 11,00%

Pago capital: al vencimiento

Pago intereses: trimestral

Plazo vencimiento: 1.113 días

Fecha vencimiento: martes, 28 noviembre 2028

(BVA / Revista PLUS Research)

Tipo de cambio: 1 dólar = 7.063 guaraníes (Martes, 11 noviembre 2025)

© Revista PLUS Research