Los títulos son a 3 años de plazo y pagan una tasa de interés de 7,25% anual.

Los fondos serán destinados a la adquisición de inmuebles para el desarrollo de nuevos proyectos.

Rating: A-py con tendencia Estable | Calificadora FIX SCR.

Agente organizador/colocador: Itaú Invest Casa de Bolsa.

En la foto: Alejandro Zuccolillo Quevedo, presidente de Zuba.

Asunción (Paraguay).- Zuba es una compañía dedicada al desarrollo de edificios residenciales para familias de clase media. La compañía se fundó en 2017 a cargo de los socios Valentina Basaglia y Alejandro Zuccolillo Quevedo, dividiéndose la participación en partes iguales.

Zuba participa en tres negocios: Zuba propiamente dicho; Eleva (55% de participación), Luoda (50% de participación), Vivabien–Zuba (50% de participación).

La compañía financia sus ventas mediante anticipos de clientes. Las ventas se realizan mediante el siguiente esquema: 77% durante obra, 13% contado y 10% financiado a 5 años en promedio.

De un backlog por un valor de US$ 83 millones, la compañía lleva cobrados el 46% (US$ 38,3 millones), quedando por cobrar US$ 22,3 millones mientras que US$ 17,1 millones quedan pendientes para la venta.

La diferencia por US$ 5,3 millones corresponde a unidades que la compañía se queda para alquiler. El nivel de mora de la compañía a septiembre 2024 es inferior al 1%.

Los bonos están disponibles en el mercado secundario para aquellos inversores que buscan nuevas oportunidades de compra o venta.

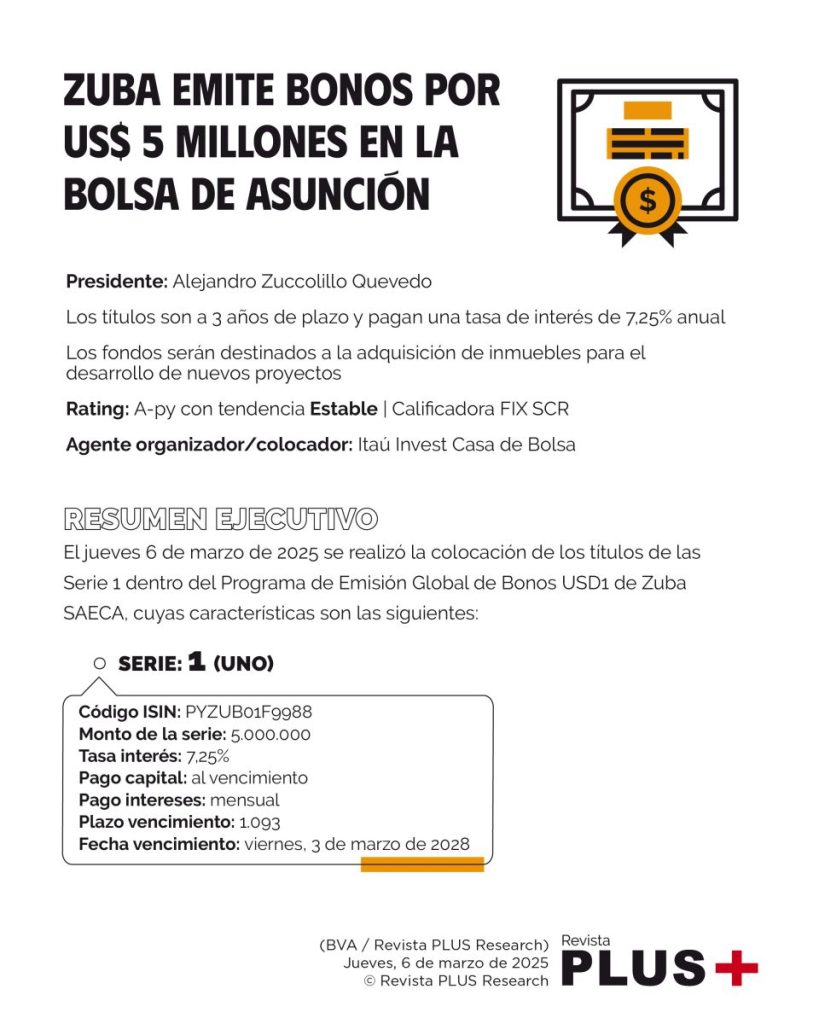

RESUMEN EJECUTIVO

El jueves 6 de marzo de 2025 se realizó la colocación de los títulos de las Serie 1 dentro del Programa de Emisión Global de Bonos USD1 de Zuba SAECA, cuyas características son las siguientes:

SERIE 1 (UNO)

Código ISIN: PYZUB01F9988

Monto de la serie: 5.000.000

Tasa interés: 7,25%

Pago capital: al vencimiento

Pago intereses: mensual

Plazo vencimiento: 1.093

Fecha vencimiento: viernes, 3 de marzo de 2028

(BVA / Revista PLUS Research)

Jueves, 6 de marzo de 2025

© Revista PLUS Research